【行业前瞻】2023-2028年中国机器视觉行业发展现状及竞争格局分析

时间: 2024-04-29 19:04:29 | 作者: 案例展示

原标题:【行业前瞻】2023-2028年中国机器视觉行业发展现状及竞争格局分析

从下游应用渗透情况去看,中国机器视觉在汽车、电子和半导体应用市场的渗透率较高,包装、医疗、制药以及智能交通领域的渗透率一般,在烟草、纺织等别的行业的渗透率较低。

从机器视觉代表企业的所属地分布来看,广东省和北京市为显著聚集区,主要受益于活跃的金融环境,相关互助基金发展较为迅速、覆盖面较广。北京地区培育了众多有突出贡献的公司,例如,工业相机等机器视觉设备有突出贡献的公司凌云光、算法独角兽企业商汤科技、大恒科技和维视图像等;广东则在系统集成、设备制造等方面的布局更为完善,有奥普特、大族激光等设备制造商,机器视觉设备厂商超音速、深科达、劲拓股份等。

从上市公司入场进程来看,机器视觉行业上市公司多成立于2010年以前,成立时间较早,上市时间在2015年后的居多;注册资本方面,A股上市的机器视觉企业普遍较高,均达数亿元 。从企业获得的标签来看,天准科技、精测电子等获得企业称号较多,如天准科技是瞪羚企业,精测电子获制造业单项冠军称号等。

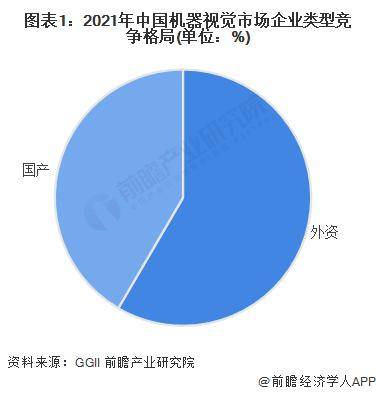

从国内机器视觉整体市场来看,内外资品牌的竞争已开始呈现分庭抗礼的局面,甚至在某些产业链环节,国产的份额已绝对领先于外资。如镜头、光源领域,国产代表厂商奥普特、东莞 RESS、长步道等;相机领域,国产代表厂商海康机器人、华睿科技、大恒图像等;

从内外资品牌份额来看,根据GGII多个方面数据显示,2021年国产品牌机器视觉市场占有率占比58.43%,进口替代进程开始提速。

从中国机器视觉行业主要竞争者的区域分布来看,中国机器视觉厂商主要分布在南方地区,其中以广东最为集中,奥普特、劲拓股份等业内上市企业均位于广东深圳;其次,北京和浙江地区也是机器视觉企业分布比较集中的地区,代表企业有海康机器人、凌云光等。

更多本行业研究分析详见前瞻产业研究院《中国机器视觉产业高质量发展前景与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

上一篇:新北洋2023年年度董事会经营评述 下一篇:全球机器视觉公司排名